갑자기 제가 가입한 보험사가 파산하면요? 보험은 불확실한 미래에 마음의 평화를 제공하는 중요한 안전망이다. 하지만 가입자라면 보험사가 파산하면 어떻게 될까에 대한 우려는 불안해질 수 있다. 이번 포스팅에서는 보험사가 파산하면 내 보험계약은 어떻게 되는지 자세히 살펴보자. 1. 보험회사가 파산하면 어떻게 돼? 보험에 대한 가장 큰 우려 중 하나는 보험사가 파산할 경우 보장을 상실할 위험이 있다는 것이다. 많은 사람들이 보험사가 파산하면 보험료만 많이 내고 서비스를 받지 못하면, 즉 보험사의 파산에 대한 손실을 소비자가 감수해야 하는지에 대한 오해가 있다. 하지만 금융위원회와 예금보험공사는 보험계약자가 보험사 파산 시 금전적 손실을 입지 않고 법에 의해 보호받는다는 점을 분명히 하고 있다. 갑자기 제가 가입한 보험사가 파산하면요? 보험은 불확실한 미래에 마음의 평화를 제공하는 중요한 안전망이다. 하지만 가입자라면 보험사가 파산하면 어떻게 될까에 대한 우려는 불안해질 수 있다. 이번 포스팅에서는 보험사가 파산하면 내 보험계약은 어떻게 되는지 자세히 살펴보자. 1. 보험회사가 파산하면 어떻게 돼? 보험에 대한 가장 큰 우려 중 하나는 보험사가 파산할 경우 보장을 상실할 위험이 있다는 것이다. 많은 사람들이 보험사가 파산하면 보험료만 많이 내고 서비스를 받지 못하면, 즉 보험사의 파산에 대한 손실을 소비자가 감수해야 하는지에 대한 오해가 있다. 하지만 금융위원회와 예금보험공사는 보험계약자가 보험사 파산 시 금전적 손실을 입지 않고 법에 의해 보호받는다는 점을 분명히 하고 있다.

감지된 언어가 없습니다.

입력 언어를 확인해 주세요.

2. 예금자보호법에 의한 보호장치, 한국에서는 은행, 보험회사 등의 금융기관은 예금자보호법의 적용을 받는다. 이로써 보험사가 파산할 경우 보험계약자는 최대 5000만원까지 보상받을 수 있게 됐다. 예금자보호는 지불한 보험료에 대해 보험계약자에게 보상하기 위해 고안됐으며 재정적으로 어려운 시기에도 가입자에게 안심을 제공한다. ※ 예금자보험법은 보험의 원리를 이용해 예금자를 보호·보호하는 제도, 즉 예금자보호법에 따라 설립된 예금보험공사가 평소 금융기관으로부터 보험료(예금보험료)를 받아 기금(예금보험기금)을 적립한 뒤 금융기관이 예금을 지급할 수 없게 되면 금융기관을 대신해 예금을 지급해 금융제도의 안정성을 높인다 2. 예금자보호법에 의한 보호장치, 한국에서는 은행, 보험회사 등의 금융기관은 예금자보호법의 적용을 받는다. 이로써 보험사가 파산할 경우 보험계약자는 최대 5000만원까지 보상받을 수 있게 됐다. 예금자보호는 지불한 보험료에 대해 보험계약자에게 보상하기 위해 고안됐으며 재정적으로 어려운 시기에도 가입자에게 안심을 제공한다. ※ 예금자보험법은 보험의 원리를 이용해 예금자를 보호·보호하는 제도, 즉 예금자보호법에 따라 설립된 예금보험공사가 평소 금융기관으로부터 보험료(예금보험료)를 받아 기금(예금보험기금)을 적립한 뒤 금융기관이 예금을 지급할 수 없게 되면 금융기관을 대신해 예금을 지급해 금융제도의 안정성을 높인다

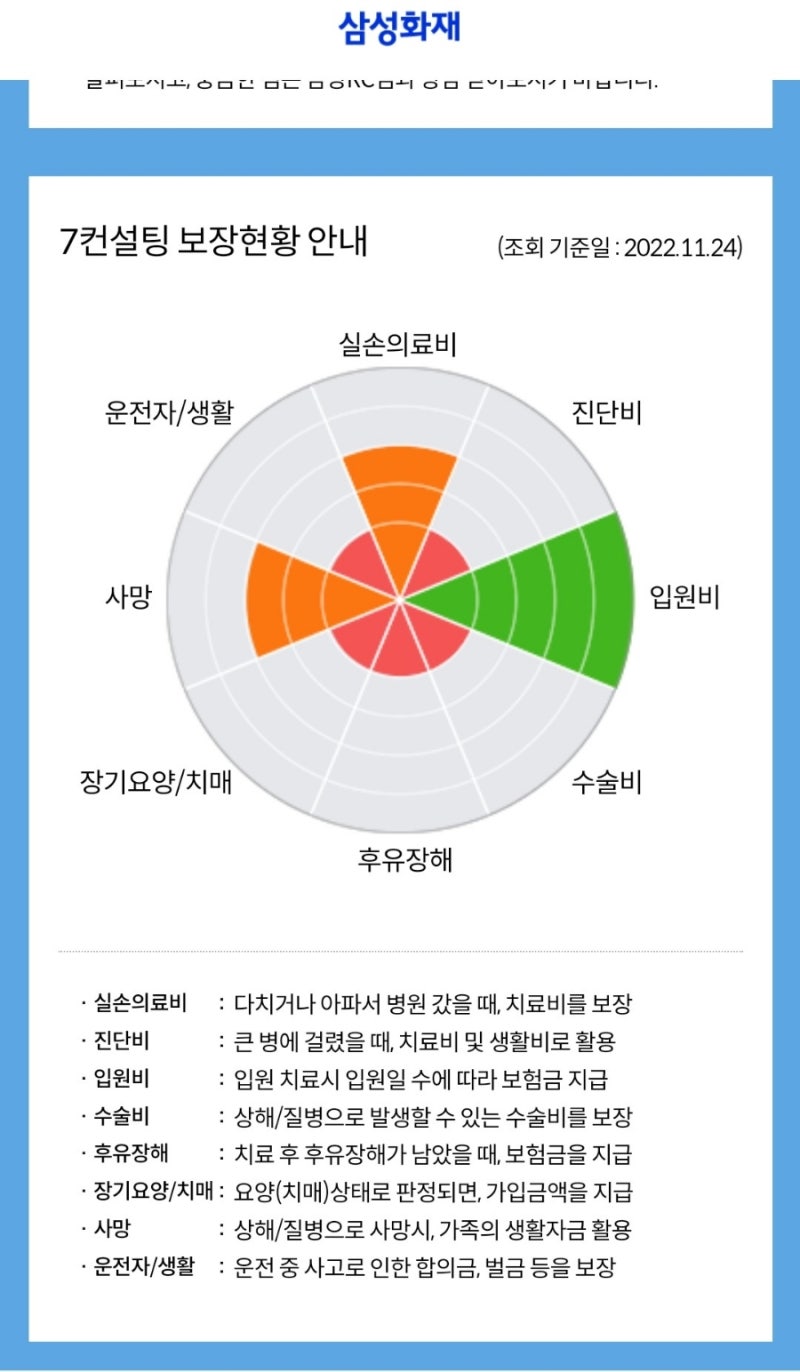

3. 계약이전을 통한 보장지속성 또한 보험사가 파산할 경우 기존 보험은 일반적으로 다른 보험사로 이전된다. 즉 원래 가입한 보험사가 파산해도 다른 보험사에 인수돼 내가 가입한 보험의 보장이 새로운 회사에서도 원활하게 이어진다는 것을 의미한다. 실제 해동 화재에서 리젠트 화재로 전환한 사례가 이를 잘 보여준다. 이후 리젠트화재가 파산했을 때는 삼성화재, 현대해상, 동양화재 등의 보험사로 계약이 이전됐다. 따라서 보험사가 파산하더라도 보험계약은 이전되기 때문에 보험이 강제 해지되지 않는다. 다만 보험계약의 세부사항은 변경이 생길 수 있으므로 꼼꼼히 확인하는 것이 좋다. 3. 계약이전을 통한 보장지속성 또한 보험사가 파산할 경우 기존 보험은 일반적으로 다른 보험사로 이전된다. 즉 원래 가입한 보험사가 파산해도 다른 보험사에 인수돼 내가 가입한 보험의 보장이 새로운 회사에서도 원활하게 이어진다는 것을 의미한다. 실제 해동 화재에서 리젠트 화재로 전환한 사례가 이를 잘 보여준다. 이후 리젠트화재가 파산했을 때는 삼성화재, 현대해상, 동양화재 등의 보험사로 계약이 이전됐다. 따라서 보험사가 파산하더라도 보험계약은 이전되기 때문에 보험이 강제 해지되지 않는다. 다만 보험계약의 세부사항은 변경이 생길 수 있으므로 꼼꼼히 확인하는 것이 좋다.

(2003년 리젠트 화재보험회사 파산 관련 뉴스) (2003년 리젠트 화재보험회사 파산 관련 뉴스)

4. 신뢰할 수 있는 보험사 선택(재무건전성) 보험사 파산사의 여러 보호조치가 시행되는데, 소비자로서 재정적으로 안전한 보험사를 선택하는 것이 가장 중요하다. 보험사의 재정적 안정성과 신뢰성을 보장하면 잠재적 위험을 최소화할 수 있기 때문이다. 따라서 여러 지표로 보험사의 재무건전성을 살펴볼 수 있는데, 가장 주요하게 봐야 할 지표는 바로 보험금지급여력비율(RCB)이다. 이는 요구자본 대비 가용자본 비율을 말하는 것으로, 쉽게 말해 보험사가 보험 가입자에게 약속한 보험금을 제대로 지급할 수 있는지 확인할 수 있는 지표다. 보험업법상 RCB 지표는 100%를 넘어야 하고 금융당국이 RCB 지표를 150% 이상 유지할 것을 권고하고 있다. 따라서 보험사를 선택할 때 해당 지표가 얼마나 높은지 확인하는 것도 중요하다. 5. 마치고 결론적으로 보험사가 파산하더라도 다양한 제도와 계약이전 등으로 보험계약에 대한 우려를 완화할 수 있다. 즉, 예금자보호법과 같은 보호장치와 회사 인수를 통한 보장의 연속성을 통해 보험계약자는 어려운 상황에서도 보험요구사항이 보호된다는 확신을 가질 수 있다. 하지만 보험 가입 시 아주 먼 미래까지 생각한다면 가입할 보험사를 선택할 때 재무건전성을 따져 파산 위험을 미연에 방지하는 것도 좋은 선택일 것이다. #보험회사파산 #보험회사파산 #예금자보험법 #RCB비율 #지급여력비율 #보험계약이전4. 신뢰할 수 있는 보험사 선택(재무건전성) 보험사 파산사의 여러 보호조치가 시행되는데, 소비자로서 재정적으로 안전한 보험사를 선택하는 것이 가장 중요하다. 보험사의 재정적 안정성과 신뢰성을 보장하면 잠재적 위험을 최소화할 수 있기 때문이다. 따라서 여러 지표로 보험사의 재무건전성을 살펴볼 수 있는데, 가장 주요하게 봐야 할 지표는 바로 보험금지급여력비율(RCB)이다. 이는 요구자본 대비 가용자본 비율을 말하는 것으로, 쉽게 말해 보험사가 보험 가입자에게 약속한 보험금을 제대로 지급할 수 있는지 확인할 수 있는 지표다. 보험업법상 RCB 지표는 100%를 넘어야 하고 금융당국이 RCB 지표를 150% 이상 유지할 것을 권고하고 있다. 따라서 보험사를 선택할 때 해당 지표가 얼마나 높은지 확인하는 것도 중요하다. 5. 마치고 결론적으로 보험사가 파산하더라도 다양한 제도와 계약이전 등으로 보험계약에 대한 우려를 완화할 수 있다. 즉, 예금자보호법과 같은 보호장치와 회사 인수를 통한 보장의 연속성을 통해 보험계약자는 어려운 상황에서도 보험요구사항이 보호된다는 확신을 가질 수 있다. 하지만 보험 가입 시 아주 먼 미래까지 생각한다면 가입할 보험사를 선택할 때 재무건전성을 따져 파산 위험을 미연에 방지하는 것도 좋은 선택일 것이다. #보험회사파산 #보험회사파산 #예금자보험법 #RCB비율 #지급여력비율 #보험계약이전